学生エンジニアが1日で開業して確定申告するまで

今(2022/3/13)から今年の確定申告(2022/3/15〆切)をします. 去年のデータを漁っていたところ, 初めて確定申告を終えたときに勢いで書いた怪文書が残っていたので公開します. やった人はわかると思いますが, 納税関係のわかりにくさには悪意を感じました. 税理士と国税庁がグルだとしか思えない. そう思うくらいには煩雑で手間のかかる作業でした.

私は2020年3月まではアルバイトとしてエンジニアをしており, 2020年4月からフリーランス(個人事業主)のエンジニアになりました. また, 大学や高校でのTAとしての収入もありました. 個人事業主としての開業も面倒くさかったですが, 4つの収入源があるため確定申告がなかなか大変でしたので, 誰かの役に立つことを願ってここにまとめておきます.

おことわり

間違っている情報もあるかもしれないので, 一連の流れを参考にする程度にとどめてください. また, 税務相談は税理士の独占業務なので税務に関する相談は受けられません.

マイナンバーカード

まず, マイナンバーカードを今すぐ発行しましょう. これには1,2カ月ほどかかるので, 確定申告の期限ギリギリにこれを読んでいる人はもう手遅れかもしれません. 幸い, 私は株や仮想通貨に興味があったこともあり, マイナンバーカードを作成していました.(2021年1月にビットコインが1コイン=300万円に乗ったということでちょうど話題になっていた時期です. 投資を始める前だったので, 今回の話には関係ありません.)マイナンバーカードがあると開業から納税まで全てオンラインで済むので非常に便利です. また, 2021年に限った話ですが, コロナの影響で2021年4月15日まで申告の期限が伸びました. このような幸運が重なって, 無事に家から一歩も出ずに開業届を提出し, 確定申告を出せました.

e-Tax

さて, 開始届・開業届・確定申告の提出は共にe-Taxで行いますが, これがまたわかりにくい. パッと見, デザインは整っていてわかりやすそうな雰囲気を出してはいるものの, 全くわかりやすくない. ググっても正解にたどり着かないようになっていて, 諦めてFr●eeとか弥●に課金するのを狙っているんでしょう. だが私は屈しない.

ICカードリーダ

いざ始めようとしたら, マイナンバーカードを読み取るICカードリーダライタを買わないといけないというではないか! これは国税庁とメーカーの癒着ではないのか! と思いました. 一応, 買わなくてもなんとかなるらしいですが, いろいろと大変そうなので私はこれを買いました. 不良品かと思って困惑しましたが顔写真を下にして刺すのが正しい向きです.

開始届

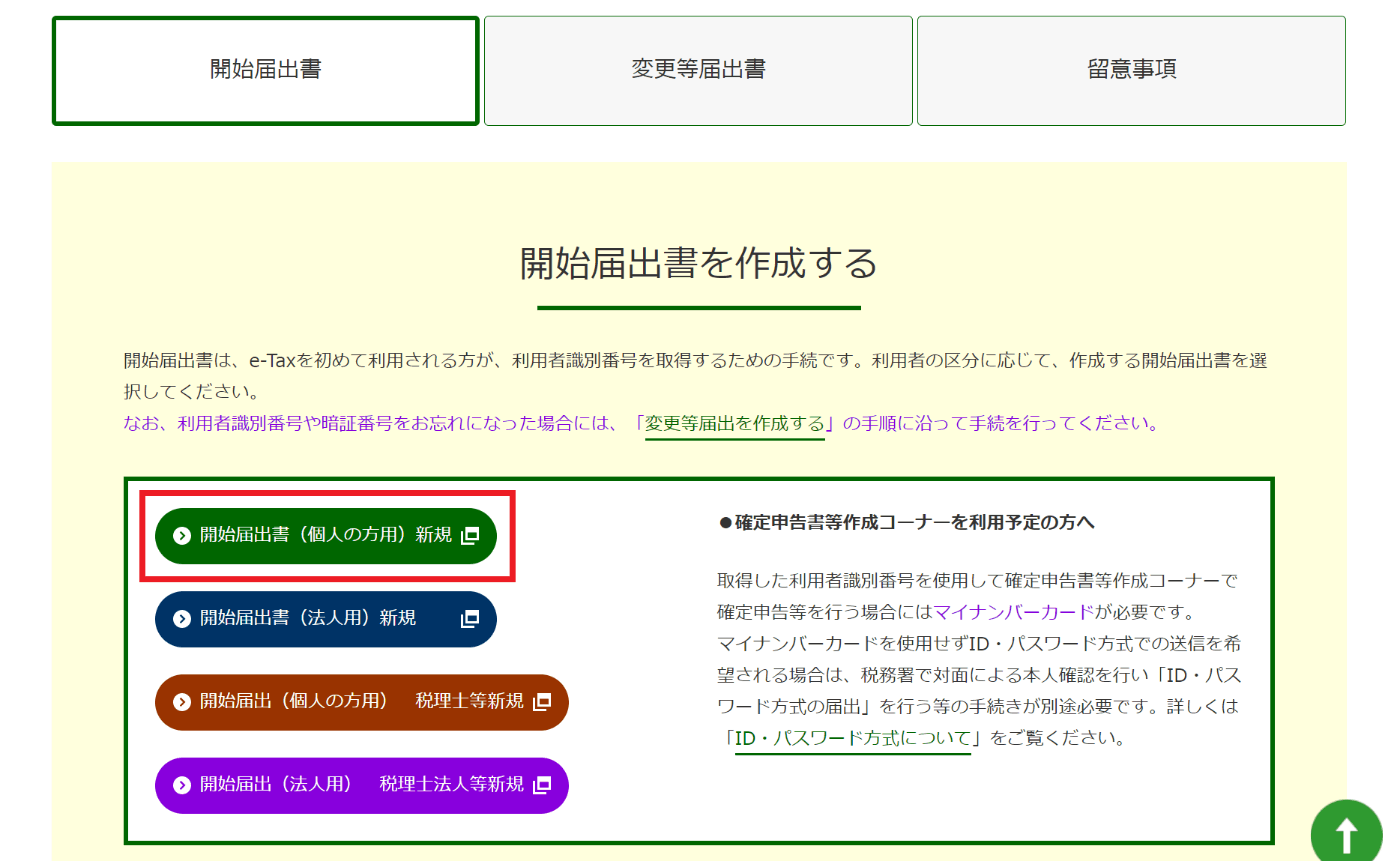

名前が紛らわしいんですよね. 開業届とは別のものです. アルバイト掛け持ちとか, 副業してるサラリーマンとか, 転職した人とか, 確定申告だけしたい人も, とにかく 全員が出すもの です. e-Taxのアカウント作成に相当するっぽいです. 「開始届」じゃなくて「アカウント作成」で良くないか? 下記のページで開始届を出せます.

開業届

次に開業届を出しましょう. 私は2020年4月に個人事業主として開業したことになりますが, 2021年4月11日まで提出しておらず, 確定申告の前に焦って提出しました. (本来は開業から1カ月以内に開業届を出すべきです. 特に罰則はありませんが, 青色申告の申請は開業届を出してからでないと出せず, 開業日から2カ月以内でないといけないなど諸々の制限はあります. 原文は括弧書きが2重になっていて読みにくいです.)

開業届の提出にはe-Taxソフトというものを使うらしいことはわかっていたものの, e-Taxソフトには

- Web版

- SP版(スマホの略)

- PC版

があり, めちゃくちゃ迷いました. 開業届が出せるのはe-TaxソフトのPC版だけ(2021年4月現在) のようです. 万能型ですね. 迷わずこれをダウンロードしましょう. 下記の手順に沿って開業届までたどり着いてください.

-

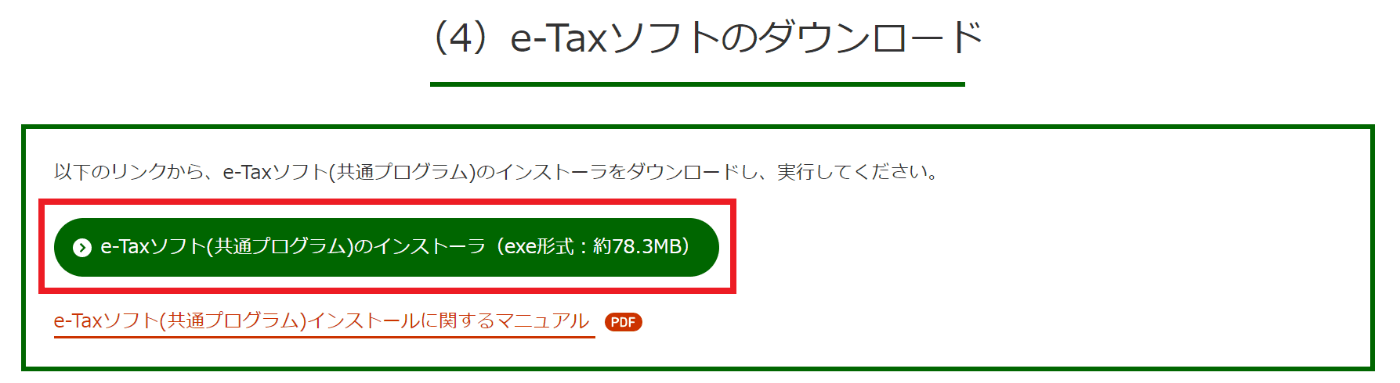

e-Taxソフトをダウンロード・インストールします.

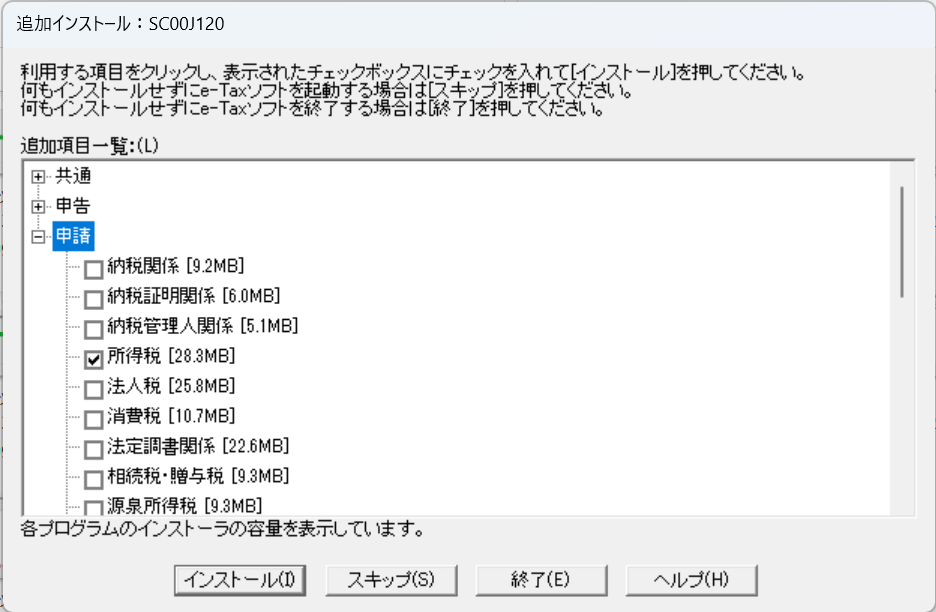

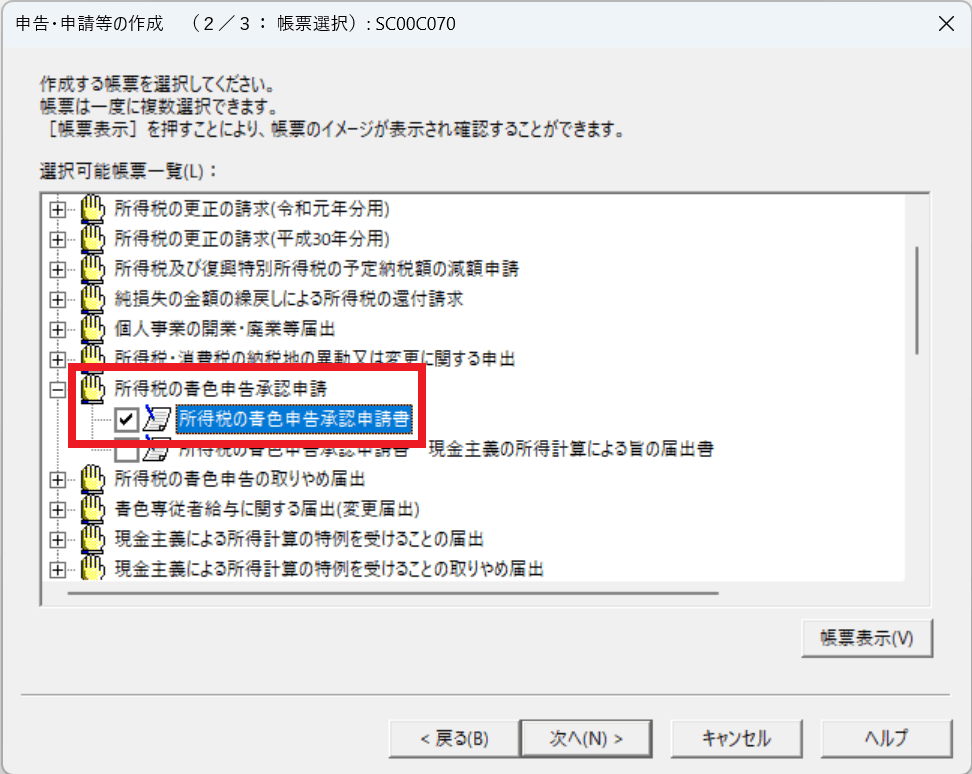

- 起動したら

追加インストール>申請(申告と間違えやすい!)>所得税にチェックを入れて追加モジュールをインストールします. これで開業届や青色申告承認申請書も出せます.(なお, 確定申告についてはまだ気にしなくていいです. 後で説明しますが『確定申告書等作成コーナー』を使った方がマシなUIで確定申告できるからです.)

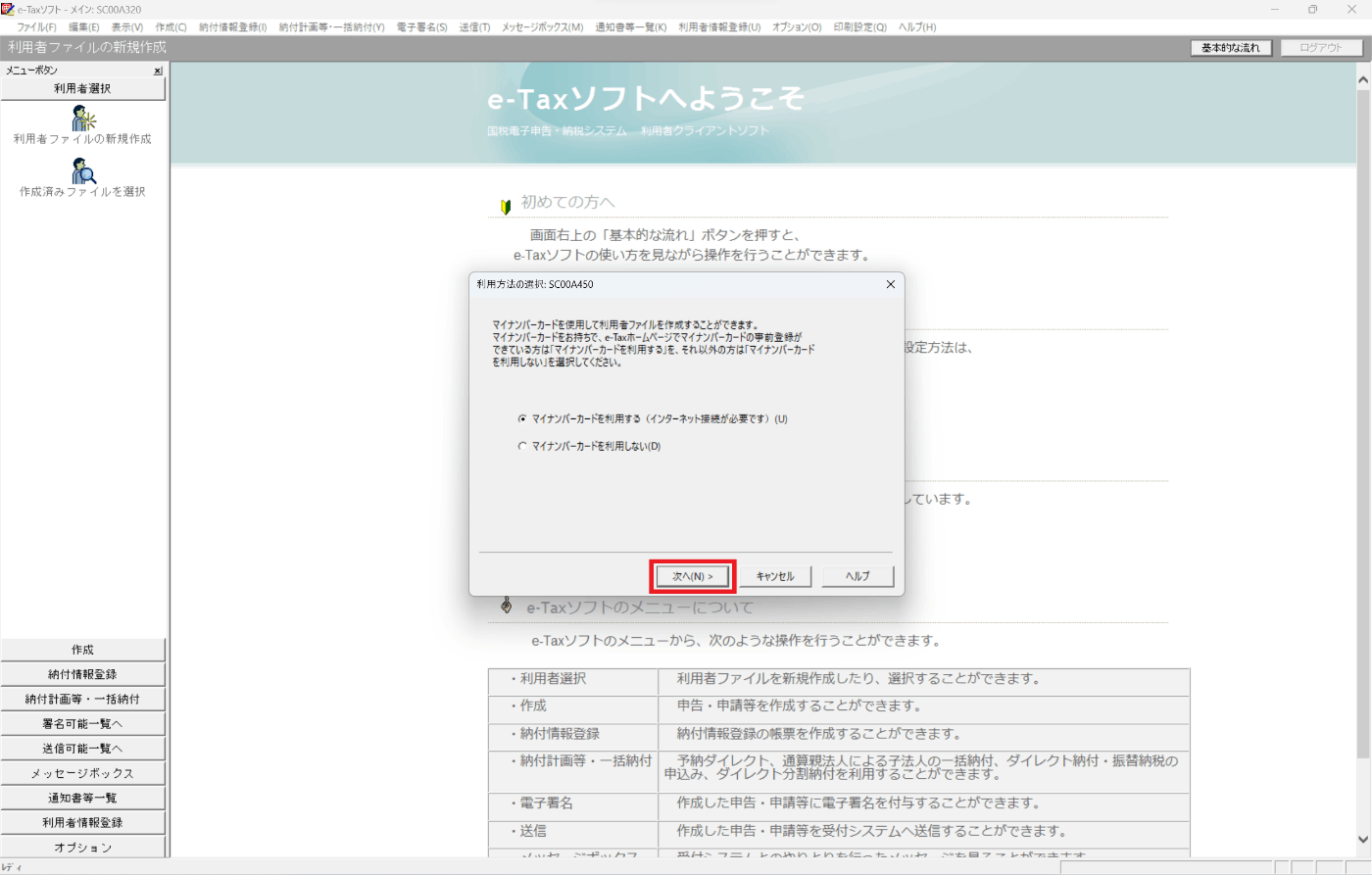

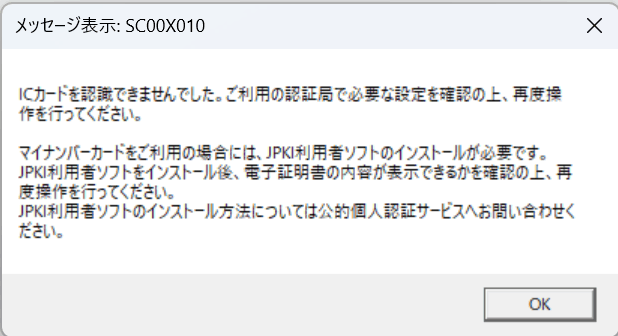

- マイナンバーカードを利用して利用者ファイルを作成しましょう. ここでエラーが出るはずです.

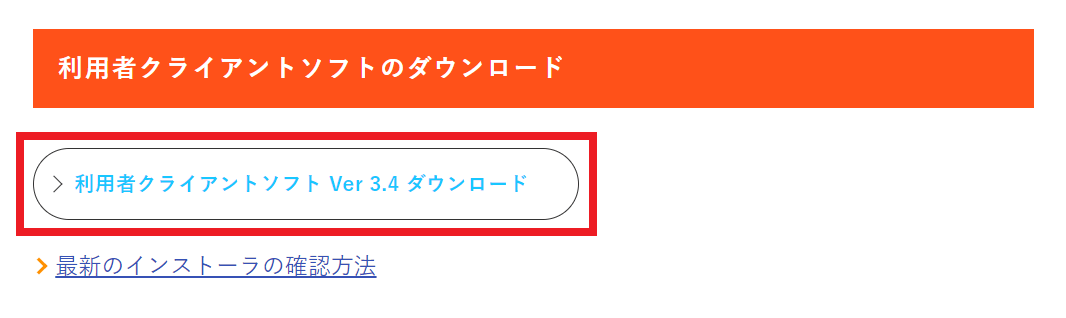

- 上記のようにエラーが出ますので, JPKI利用者ソフトをダウンロードしてインストールします. これでICカードを認識できるようなります.(そもそもe-TaxソフトがWindowsにしか対応してないので, JPKIもWindows版のリンクを張っています).

- 他にもルート証明書等のインストールや信頼済みサイト及びポップアップブロックの許可サイトへの登録も行っておきましょう.

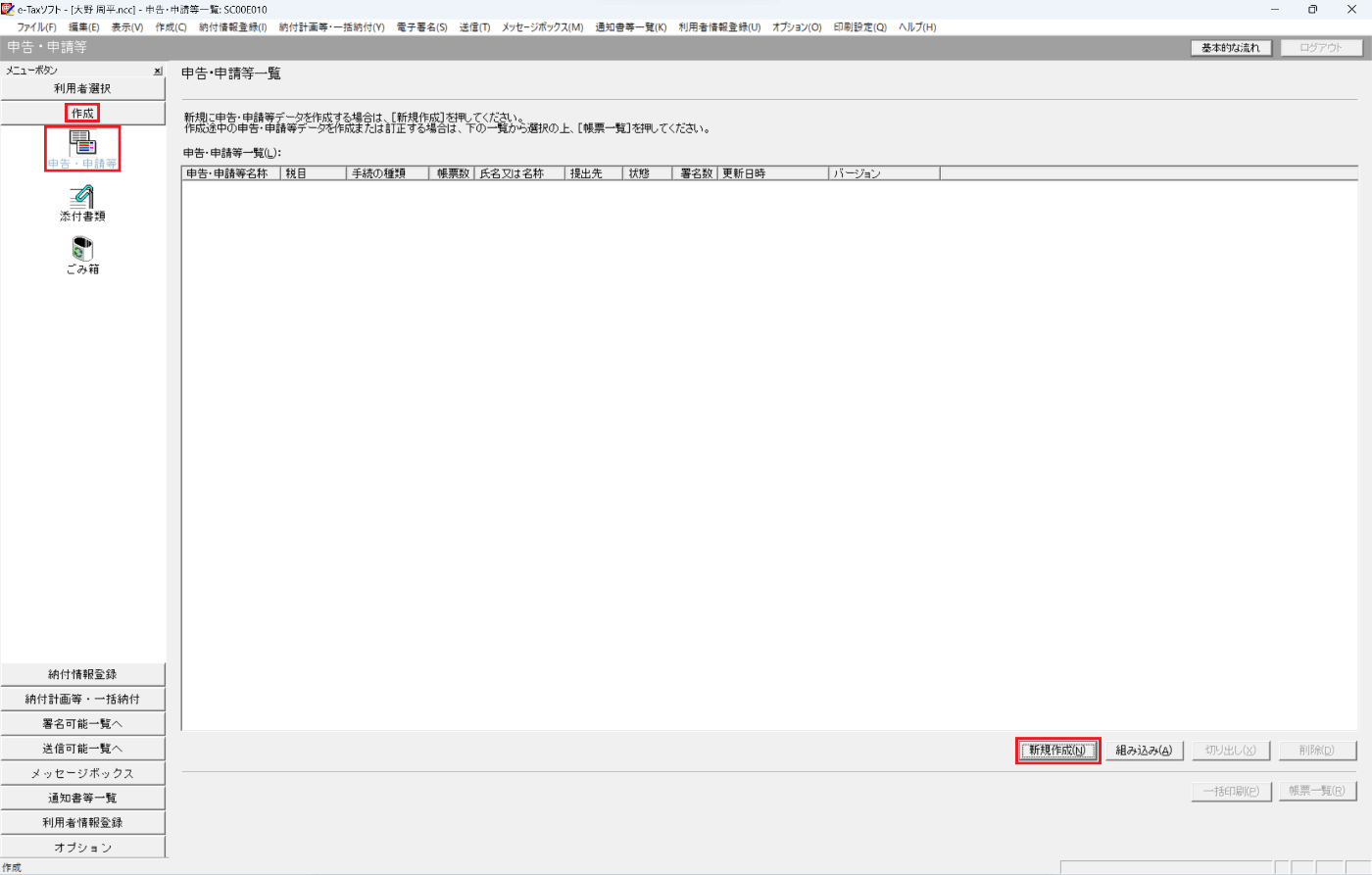

- そして再度e-Taxソフトを起動し, 左の

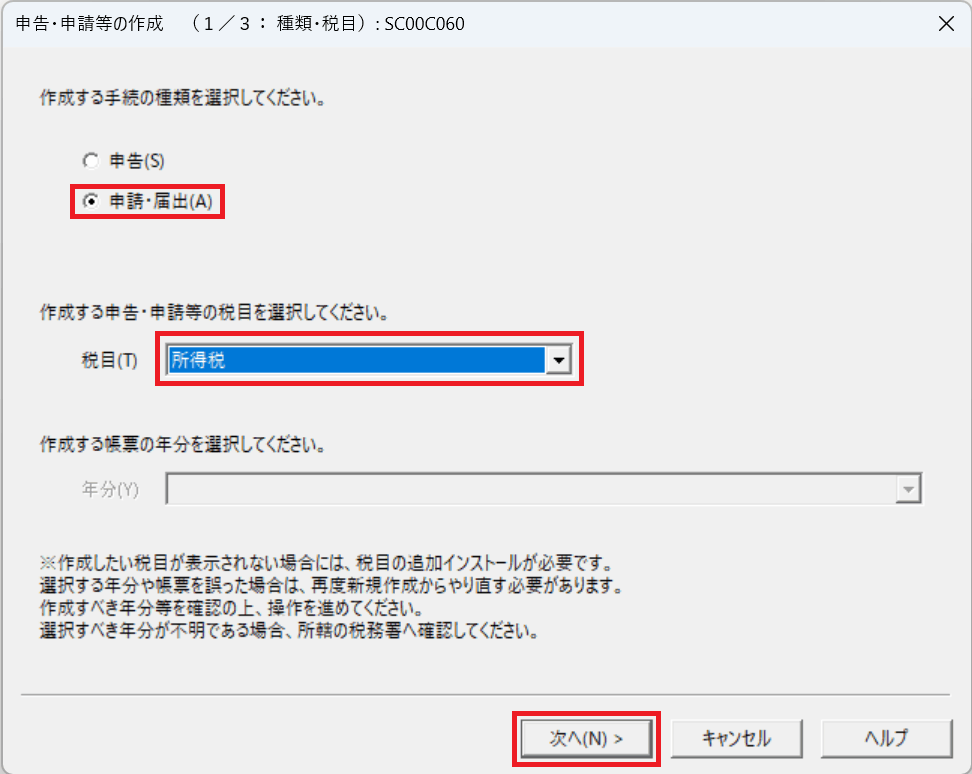

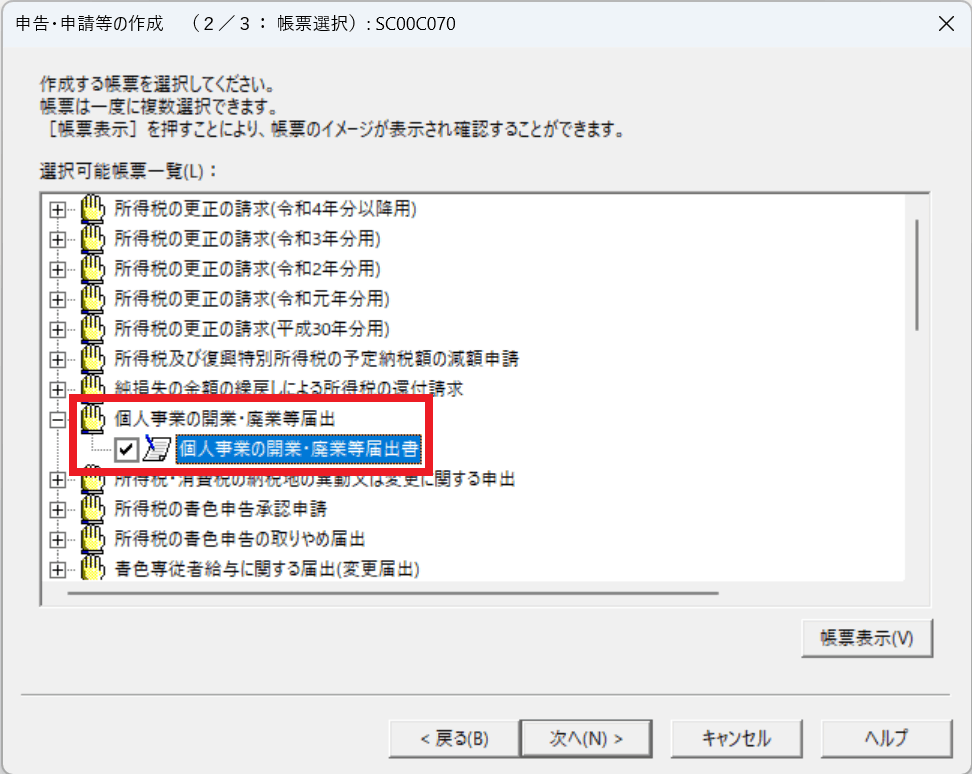

作成 > 申告・申請等 > 新規作成, そして申請・届出 > 所得税 > 次へ, さらに個人事業の開業・廃業等届出 > 個人事業の開業・廃業等届出書から開業届を書けます.

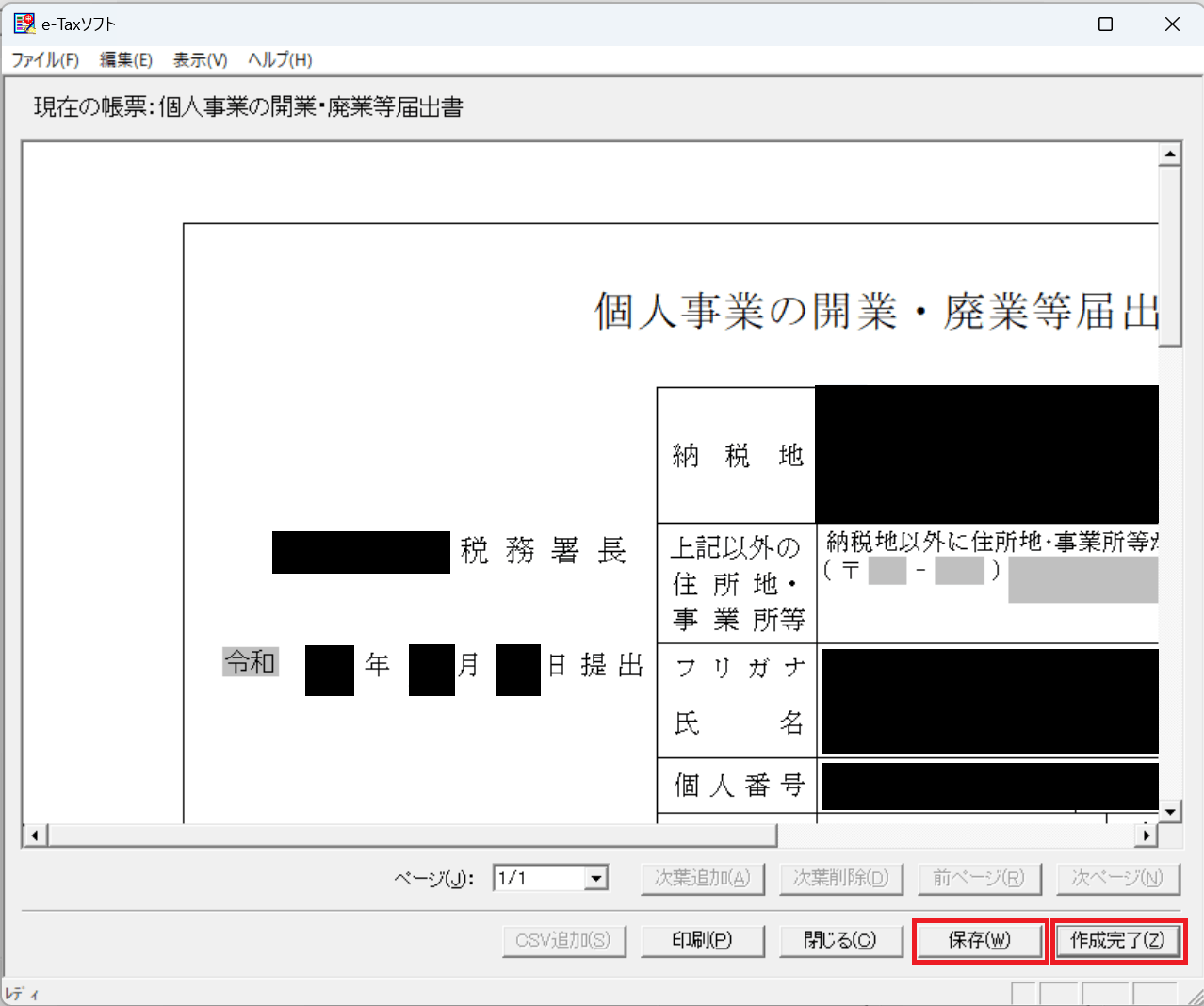

- ここにたどり着くまでが難しすぎですが, 書き方はそんなに難しくないのでググりながら頑張ってください. 書き終わったら,

保存し,作成完了をクリックします.

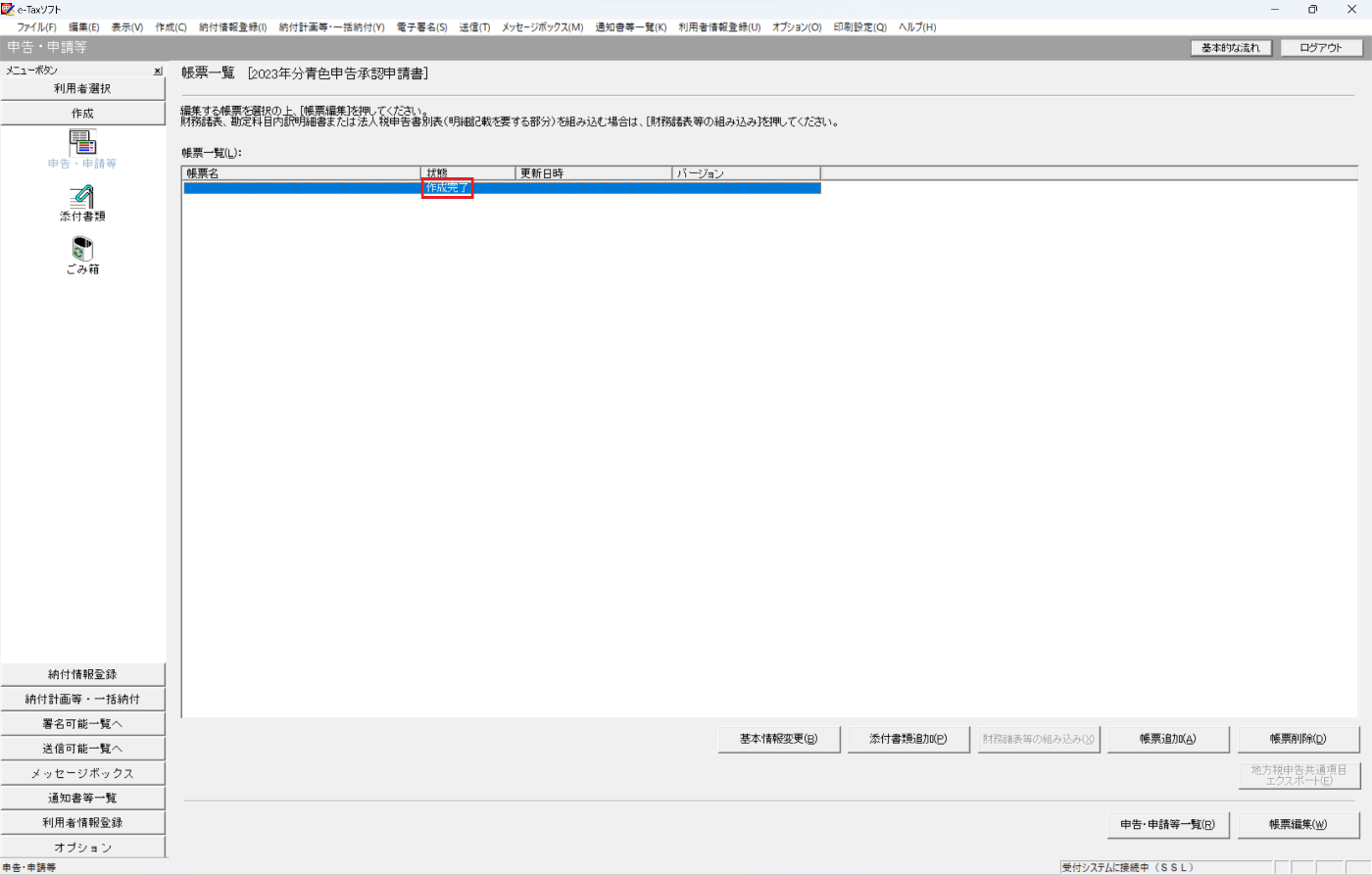

- 作成完了になっているはずです.

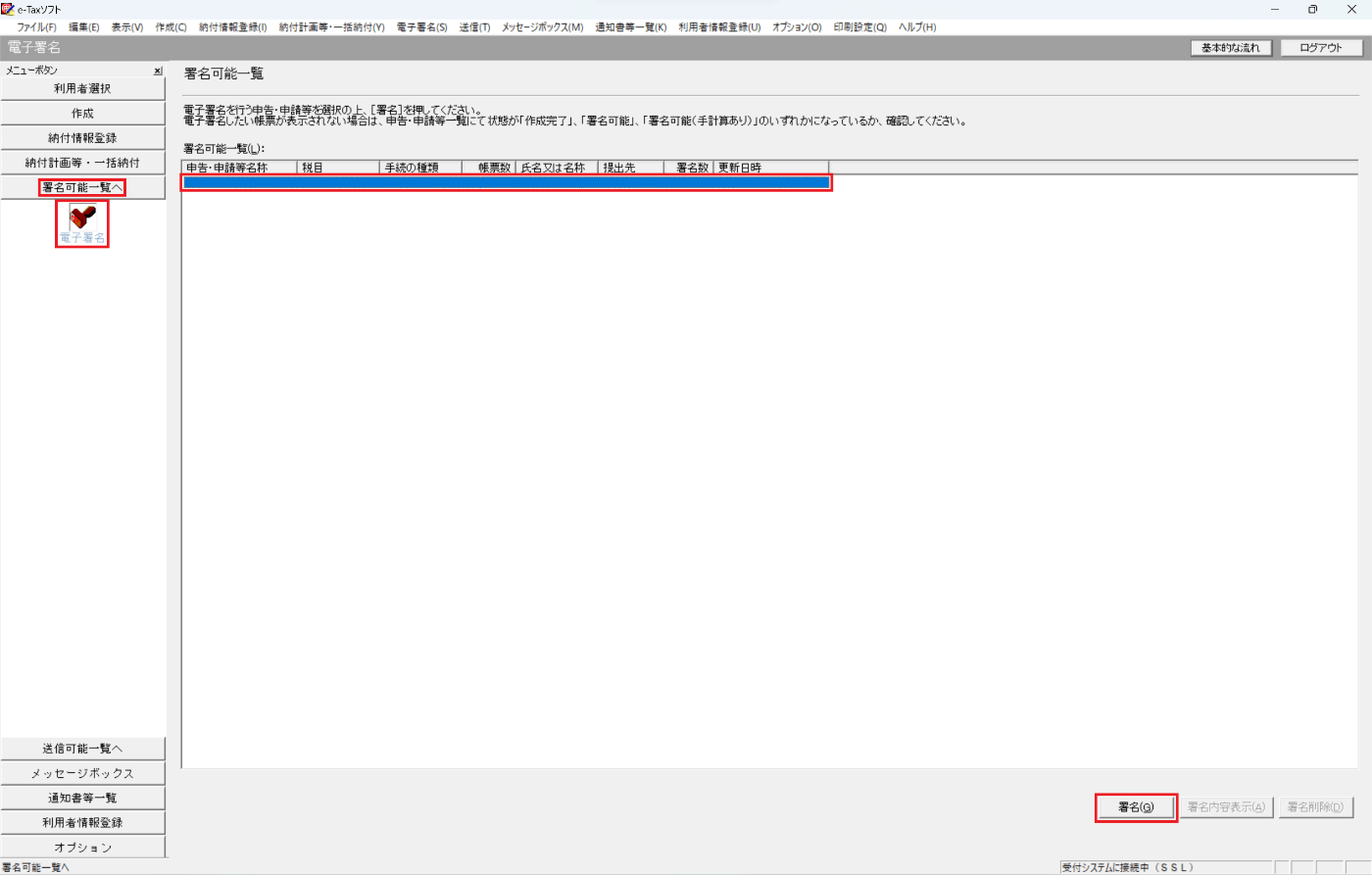

- e-Taxソフトの左のツールバーにある

署名可能一覧へをクリックし, 先ほど作成した開業届に署名します.

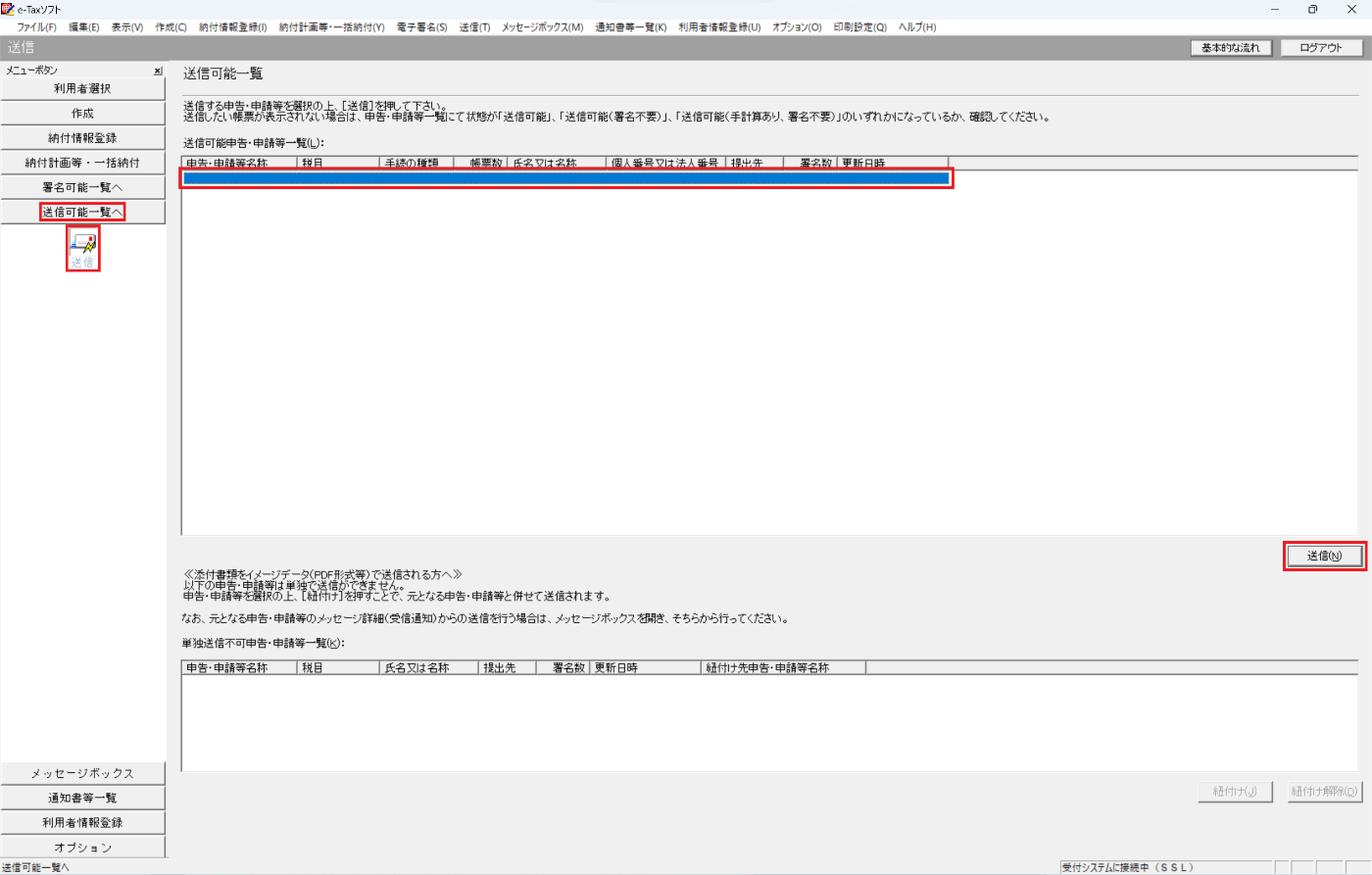

- e-Taxソフトの左のツールバーにある

送信可能一覧へをクリックし, 先ほど署名した開業届を送信します.

青色申告承認申請書

フリーランスは 青色申告 にすると税金が安くなります. 白色申告(デフォルト)よりもちゃんとした帳簿を付けるため手間ですが, 税金がかなり安くなるのでFr●eeとか弥●に納税税を払っても元が取れると思います. 私は無料ソフトを使います.

なお, 昨年の3月までに申し込まないといけないため, 昨年分は当然ながら間に合いませんでした. なので白色申告(デフォルト)で確定申告しましたが, これはこれで書類が楽なので, 最初はこれで良かったのかもしれないです. 昨年分は無理だとしても, 今年分は申し込みできると思いますので, 忘れないうちに申し込んでおきましょう. 青色申告承認申請書は開業届とほとんど同じ手順で提出できます.

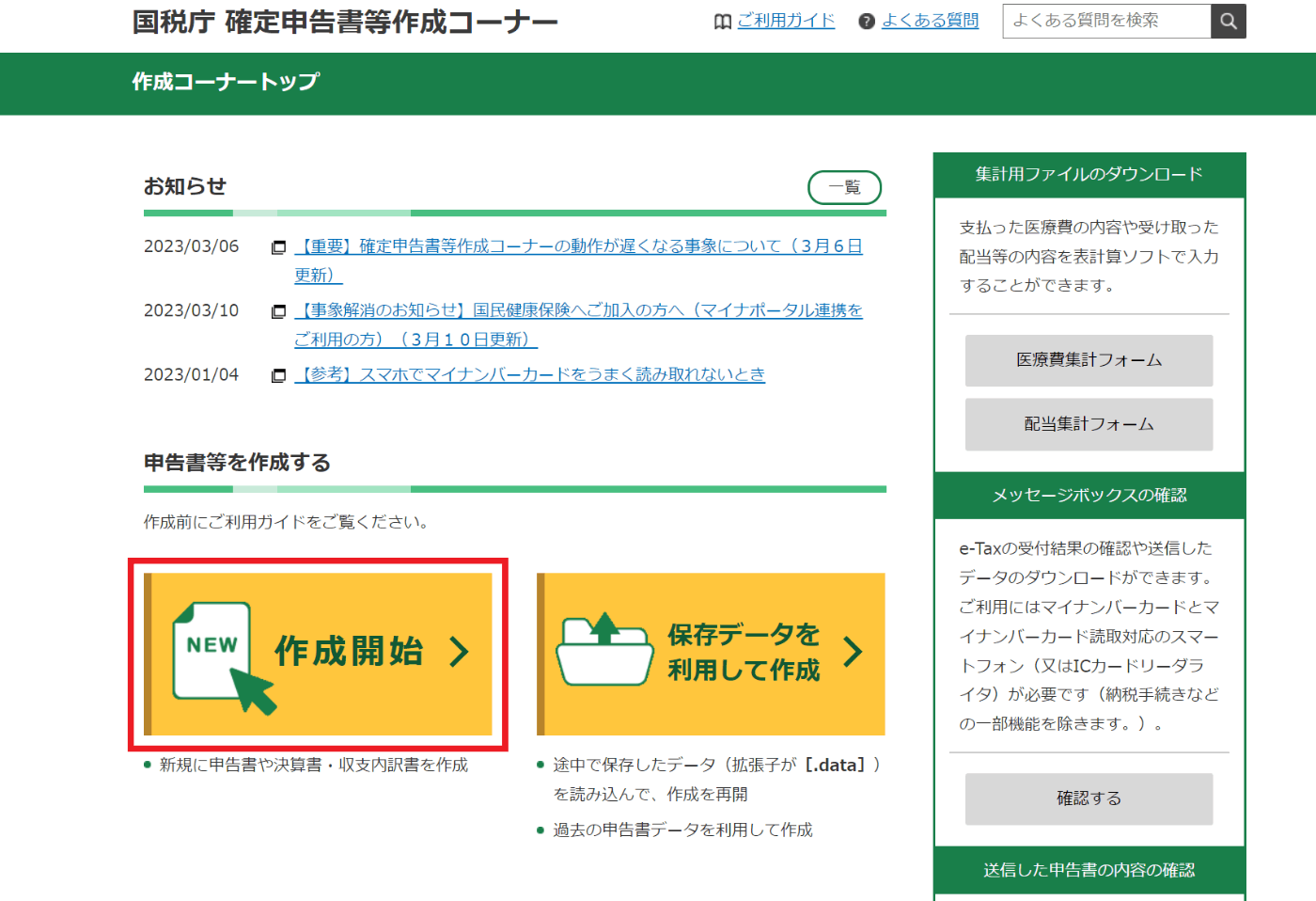

以降, 青色申告決算書・収支内訳書については下記の確定申告書等作成コーナーで提出できるようです.

確定申告

次に確定申告ましょう. 最初はe-Taxソフトで頑張っていましたが, 『確定申告書等作成コーナー』が分かりやすいとのことで, 使ってみました. 本当に100倍くらいマシでした. これを全面的に宣伝しろよ と言いたい. 悪意を感じるぜ. ここまで来てしまえば, あとは流れに従って入力していくだけです. このURLさえ知っていればあとは何とかなります.

収入と所得

まず, 収入と所得の区別が付きませんでした. もらったお金の合計が 収入 で, いろいろ差し引いたものが 所得 です. 例えば事業所得や給与所得は以下の計算式により計算します.

| 所得の種類 | 計算式 | 出典 |

|---|---|---|

| 事業所得 | 総収入金額 - 必要経費 = 事業所得の金額 | 出典 |

| 給与所得 | 収入金額(源泉徴収される前の金額) - 給与所得控除額 = 給与所得の金額 | 出典 |

ここで, フリーランスエンジニアの経費は通信料やパソコン, マウス, ディスプレイ, 作業や会議で使ったカフェの代金などです. 経費になりそうな領収書は封筒にまとめておくと良いです.

収入の種類

まず1~3月の振り込み分はアルバイトのお給料だったので, これは給与収入です. 4月以降はフリーランスになったので, 4~翌1月までの振込分は事業収入です. 実は給与と事業では数え方が異なり, 給与の場合は振り込まれた日で数えるので2019/12の労働分でも2020/01に振り込まれたなら, 2020年分の確定申告になります. しかし, 個人事業主の場合は2020/12の労働分を請求して2021/1に振り込まれた場合, これも2020年分の確定申告になるらしいです.

また, 大学のTAは, 源泉徴収票をみたところ給与収入でした. しかし高校のTAは講演料なので雑収入になってしまいました. 雑収入は経費も引けないし, 控除も無いので邪魔でした. これのせいでギリギリ税金が増えたので赤字です. むしろ働かない方が良かった…

控除

例えば, あなたの収入あるいは所得が30万円だった場合, 基礎控除48万円分だけ差し引くので, あなたの所得は0円ということになります. 勝手に計算してくれるので最後に確認すればいいです. 所得が0円の場合, 税金も0円なので, 源泉徴収で取られていた分が返ってきます. 控除も収入の種類によって違ったりしますが, 作成コーナーが勝手に計算してくれるので大丈夫です. 学生は勤労学生控除というものがありますので, 使える人は使ったほうが良いです. 残念なことに稼ぎ過ぎて使えませんでした.

末路

無事に開業・確定申告・国税の納税を済ませたものの, 後日, 国税をはるかに上回る市民税の請求が来ました. これは社会勉強にりましたが, バイトするために学生やってるわけじゃないし, 税金納めるために働いてるわけじゃない! と思い, 労働が嫌になってしまいましたとさ. おしまい.

学生へ

学生がすべきなのは労働ではなく親との相談です. プライドは捨てて, 何としても親のスネを齧ることです. あなたが働いている間も全力で勉強してる人には勝てません. 「無いものは無い」と口では言っていても隠しているお金があります. あなたの熱意を試しているんです. 反対されたくらいで引き下がらないでください. ムカつくことを言われようとも, プライドは捨ててください. 一回くらい土下座しましょう. 若いうちは時給も低く, どうせ就職すれば死ぬまで毎日無限労働が待ち受けています. 世の中には, あなたが1日かけて稼ぐお金を1時間で稼ぐおじさんがたくさんいます. おじさんになってから1時間だけ頑張ればいいんです. 学生の特権を大切にしましょう. 社会はいつでも出れますが, 戻るのは大変です. 自立だとか社会経験だとか, 学生を安くコキ使いたいだけの汚い大人の戯言に騙されてはいけません.

追伸

前日はやはり混むみたいですね. 昨日やっておいて良かったです.

その影響か期限が伸びたらしいです.

こういうことだそうです(笑)

お疲れさまでした!

頑張って書いた技術記事よりこんな怪文書の方が伸びてて悲しいです. 他の記事も読んでください!

Discussion