決済って料率以外何が違うの?決済パフォーマンスが大事という話

前書き:決済って料率以外どこでも同じ?

Stripe Professional ServicesチームのDingです。今回は「決済パフォーマンス」についてお話しさせてください。私が所属しているチームは日々多くの事業者を支援していますが、その中のテーマの一つとして「決済パフォーマンスの改善」があります。「決済のパフォーマンス」とは、一言でいうと「決済の成功率」のことです。

事業者が決済代行業者を選定する際に、まず一番最初に評価するのは料率です。0.数パーセント単位で各社の料率の見積もりを比較して、利用する決済代行業者を選定しています。しかし、いざ導入するとほとんどの事業者は決済代行業者任せの状態で、日々取引されている決済のパフォーマンスには見向きもしません。実はここに認知されていない大きな宝が眠っているのです。せっかく料率を交渉で0.数%下げたとしても、決済が0.数%以上失敗してしまったら本末転倒なのですが、日本ではまだまだ決済パフォーマンス改善の重要性がそれほど認知されていないのが現状です。

本文では決済パフォーマンスの重要性やパフォーマンス向上のための論点をフラットに紹介しますが、Stripeのアドベントカレンダーですので、Stripe製品の紹介もさせて頂きます。製品紹介は「Stripe紹介」というタイトルでわかりやすく記載しますので、「論点だけ知りたい」という方は読み飛ばして頂ければと思います。

決済パフォーマンスはなぜ重要なのか?

「決済のパフォーマンス」とはシンプルに定義すると、「一定期間内のすべての決済行為の試みに対して成功したトランザクションの割合」です。

ここで「決済のパフォーマンスってどこもほぼ同じじゃないの?」という疑問が浮かび上がる人もいるかもしれません。しかし、私は多くの事業者を実際にサポートする中で、決済パフォーマンスを意識して運用している事業者とそうでない事業者の間に大きなパフォーマンスの差が生まれていることを、日々実感しています。

また、言うまでもないですが、年間決済ボリュームが大きければ大きいほど、決済のパフォーマンスのインパクトが大きくなります。例えば、年間決済ボリュームが100億円の企業であれば、決済パフォーマンスが1%向上するだけで、売上が1億円増加するという試算となります。実際のところ、後述するポイントを改善することによって、約10%のパフォーマンスの差が生じることもあります。こう見ると、0.数パーセントの料率の差異は、実はインパクトが小さい方に見えます。

実際に、数兆円単位で取引しているグローバルな事業者の多くは、決済パフォーマンスを最適化するための専門チームを持っているほど、決済パフォーマンスの改善を重要視しています。例えば、TikTokを運営しているByteDanceにもGlobal Paymentというチームが存在しています。

また、マーケティングファンネルの観点から見ると、膨大なマーケティング投資の最後のステップである「購入」は、本来であれば落としてはいけない部分です。しかしながら、残念なことにマーケティングチームとしては決済パフォーマンス改善の専門性を持っていないので、実際には「購入」ステップのパフォーマンス改善は「放置」状態になってしまっているところが多いのが現状です。

収益への影響やマーケティングコストを含めた投資対効果の観点からも、決済パフォーマンスは非常に重要な論点です。

決済パフォーマンスはどうやって改善できるのか?

では、どのようにすれば決済パフォーマンスを改善することができるのでしょうか?ここからは、決済パフォーマンスの改善において重要な1つの大前提と3つのポイントについて解説していきます。

大前提:可用性

大前提として、決済代行業者の可用性は高ければ高いほうが良いです。後ほど説明する改善点がいくら優れても可用性が低ければ意味がありません。

Stripe紹介その1:Stripeの可用性

Stripeが高く評価されている一つの大きな領域は、その高い可用性です。先日のブラックフライデー・サイバーマンデーでは多くグローバルプラットフォームの決済を支えながら無事にアップタイム99.999%を実現しています。

参考:https://stripe.com/en-jp/newsroom/news/bfcm2023

決済のパフォーマンスは一見シンプルですが、購入プロセスのファネルを細かく分解すると3つステップがあり、それぞれの段階でパフォーマンスを改善する論点が存在します。

- 決済フォームの完了

- 不正利用の検知

- ネットワーク承認

ポイント1:決済フォームの完了

決済フォームの完了は所謂決済画面のことを指しています。購入者がカード情報を入力して決済ボタンをクリックする流れの部分です。「カード番号入れるだけなのでどこも同じじゃない?」と思っている人もいると思いますが、実はこの部分はまさに「神は細部に宿る」が如く、細かいディテールで0.数パーセントのパフォーマンス改善が見込まれる部分なのです。

細かい話はここではない説明しきれないですが、一つ簡単な例を挙げましょう。

リアルタイムでの入力エラー検出

入力されたカードが使えるかどうかはもちろん購入しないと分からないですが、実は購入ボタンをクリックする前にも多くのエラーを検出することができます。したがってここでは、「入力されたカード情報が間違っている」というメッセージをなるべく早く正確に購入者に伝えるのが大切なポイントとなります。クレジットカード番号の1-6桁目までは発行者識別番号であり、存在しない番号を入力すると誤入力の可能性が高いので、購入ボタンをクリックする前にエラーメッセージを出すことができます。また、有効期限についてもフロントで簡単にチェックできます。有効期限切れのカードは購入を試みる前にエラーを表示してあげることにより、より早い段階で購入者にカード情報を修正してもらえるようになります。

他にも決済フォームの完了の成功率を高めるためには以下のようなチェックポイントがありますが、本文の趣旨と異なりますので詳細は割愛します。

- 決済フォームのレンダリングスピード

- ワンクリック決済の導線

- 複数の決済手段表示の最適化

Stripe紹介その2:Stripeの決済フォーム

Stripeが提供しているPayment ElementとStripe Checkoutはどちらも先述したリアルタイムでのエラー表記が標準機能として搭載されています。読み込み時間から小さなアニメーションにいたるまで継続的に改善が行われています。

- 埋め込み型:Payment Element

- リダイレクト型:Checkout

-

No-Code型:Payment Links

最近リリースしたCheckoutの決済画面を埋め込むEmbedded Checkout

参考:https://embedcheckout.com/

ポイント2:不正利用の検出

決済パフォーマンスを改善するためには、不正利用による誤検知できるだけ防ぐことも非常に重要です。不正利用のパターンは沢山存在しますが、分かりやすい例として「盗んだカードで換金性の高いものを購入する」行為があります。このような決済が発生すると、最終的に盗まれたカードの所有者が発行会社に申告し、損失を事業者が負担することが一般的ですので、「決済時に不正利用のリスクを評価し、ハイリスク決済をブロックする」という機能を導入する事業者が多くいます。

不正利用防止機能については決済代行業者以外からも多く提供されています。むしろ日系の決済代行業者はこういった独立系の不正利用ツールを提供しているのが多い印象です。決済代行業者が提供する不正利用機能が良いのかそれとも独立系がいいのかについては本文では論じませんが、決済パフォーマンスの観点から論点を整理するとと大きく2つのポイントがあります。

不正利用防止機能で決済パフォーマンスに大きく影響を与えるのは「誤検知」です。誤検知とは、「良質な購入者なのにブロックしてしまう」 ということで、不正利用防止サービスを利用する上で必ず発生してしまいます。したがって、ここでのポイントは「いかに不正利用を抑えつつ、良い購入者はスムーズに決済できるようにするか」ということなります。

誤検知をなるべく減らすために大切なポイントは、全体最適と部分最適を両方考えることです。

全体最適:マシンラーニングによるリスクスコアベース

現時点では多くの不正利用ツールがマシンラーニングを利用したリスクスコアベースの対策を行っています。事業者側でチューニングが基本的には不要で、決済時の購入者情報などからリスクスコアが算出されます。スコアの精度(マシンラーニングのモデルの精度)はやはりデータソース、データ量、パラメーターの豊富さによって変わります。更に言えば、モデルを開発するエンジニアチームの規模、ケーパビリティにも左右されます。

個別最適:ルールベース

マシンラーニングモデルによるリスクスコアベースの対策はどうしても普遍的な評価となりますので、個別の業界、ビジネスモデルに最適化されていない可能性があります。 所謂エッジケースですが、不正利用者もこういうパターンを特定して不正してくるので、場合によっては全体最適のマシンラーニングモデルだけでは物足りない場合があります。例えば、「B2B SaaS」と「マッチングアプリ」は当然購入パターンが異なるように、同じ業界でもターゲット層によって、取るべき対策も変わります。

この問題を解決するには「個別でルールを作って、ルールに該当する決済だけブロックする、または3DSを掛ける」という個別最適なルールベースの対策が必要です。「ルールベース」というのはイメージが湧きにくいかもしれませんので、一例を挙げましょう。平均単価が高く、購入者の週次平均購入回数が1回のビジネスモデルがあるとします。この場合は「24時間以内2回目の購入は3DSを掛ける」または「1時間以内5回以上決済したらブロック」のようなルールが有効かもしれません。例でも分かるようにルールを定義するための属性を如何に柔軟に定義できるかがルールベースのポイントです。また、ルールは定期的にモニタリングして調整したり、カードテスティングで攻撃される場合にすぐ変更する必要があるので運用のしやすさも重要な点となります。

Stripe紹介その3:Stripeの不正利用防止ツール Radar

Stripeは、独自の不正利用防止ツールであるRadarを提供しており、専門のプロダクトチームが開発を担当しています。このチームは、Stripeが取り扱う大量の決済データを活用して、マシンラーニングモデルを日々更新しています。Radarには、マシンラーニングに基づくRadarと、ルールベースの機能も組み合わせて利用できるRadar For Teamsの二種類があります。Stripeのダッシュボードを通じて、これらのツールを一括で分析し、ルールの変更などの操作を簡単に行うことができます。

不正利用・3DS全体のパフォーマンスはDashboardで確認できます

参考:

- https://stripe.com/jp/resources/more/payment-fraud-detection

- https://stripe.com/jp/resources/more/payment-fraud-detection-and-prevention

ポイント3:ネットワークの承認

決済のラストワンマイルは、決済の「ネットワークによる承認」です。購入者の入力したカード情報を含め、決済代行業者経由でカード会社に電文データが送信され、最終的に決済が承認されるかどうかが決まります。正直この部分については事業者としてできることが限られていますが、ここにも決済パフォーマンス改善の努力をする余地が存在しています。

事業者としての努力

決済パフォーマンスを改善するためには、決済が拒否された後のエラーメッセージの表示が実はとても大切なポイントです。ぼんやり「決済が失敗しました、カード会社に連絡してください」と表記するサイトが散見されますが、ほとんどの購入者はカード会社に連絡せず購入をやめてしまうと思います。[決済フォームの完了]の章と違って、今度は購入ボタンをクリックした後の話ですが、ここでも正確なメッセージを出すことが非常に重要です。もちろん、カード会社から返されたメッセージ自体がぼんやりしたものになっているケースがありますが、「セキュリティコードが正しくない」や「残高不足」など明確なアクションが取れるメッセージを出すことによって購入者が再度購入を試すことにも繋がります。

決済代行業者としての努力

決済の承認の判断はカード会社が実施するので、決済代行業者は何もできないという発想を持っている方が多いかと思います。それによって「どの業者でも同じでしょう」と思って、決済代行業者を料率で選んでいる事業者が多いと思います。しかし実際には、かなり泥臭い世界ですが、決済代行業者の地道な努力によって決済の成功率を向上できるが部分が僅かながら存在します。

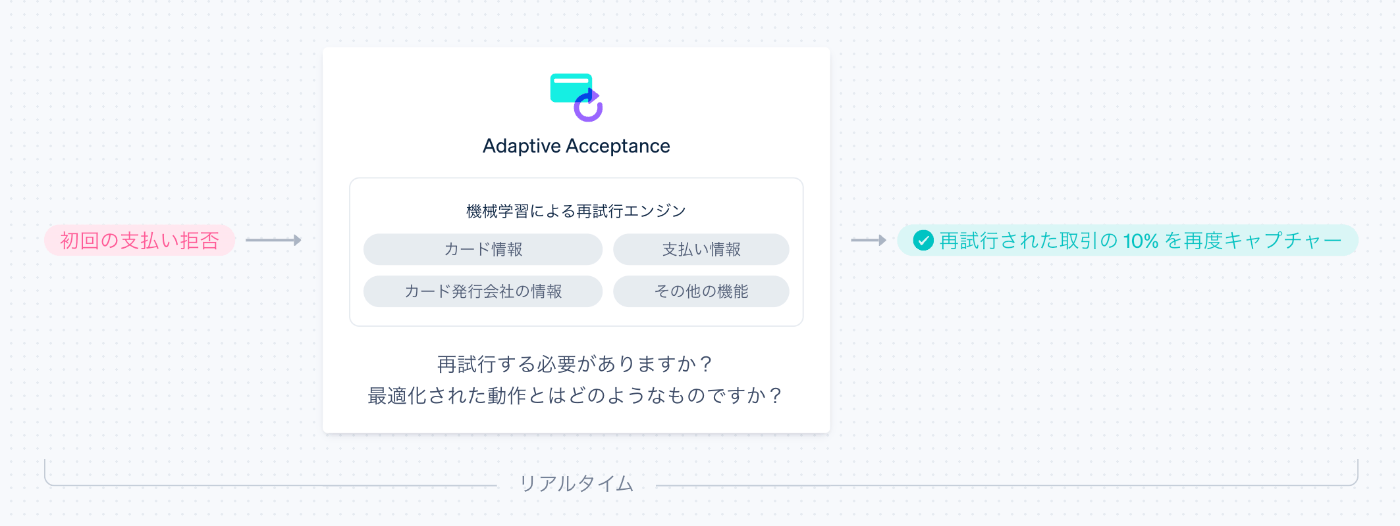

Stripe紹介その4:Stripeの決済最適化機能

一例を挙げますと、StripeはAdaptive Acceptanceという機能を提供しています。同じ決済の電文データでもカード会社によって、処理の「癖」が存在します。カード会社毎に最適な電文のパラメーターパターンを分析し、拒否された時にパラメーターを調整してリトライすることによって、リアルタイムで購入者が感知せず失敗した決済をリカバリしています。

決済ボタンをクリックした後の数秒間内で自動的にリトライします

「嘘だぁーそんなの定量的に効果分かるの?」と思っている方もいるかと思いますが、実はStripeはこのような「決済代行業者としての努力」系機能をどんどん充実させていっています。その効果もDashboardにてUpliftとして数値で確認できるようになっています。

以下のようにDashboardを見ると、Stripeが提供している最適化機能によって5%も決済パフォーマンス(支払い成功率)が向上していることが確認できます。

自分で集計しなくても各機能の効果がDashboardで確認できます

こうして見ると、決済の各ステップを「放置」状態にしてしまうことによって、ステップ毎に数百万円、ひょっとすると数億円のロスをしていることが少し実感できたかと思います。

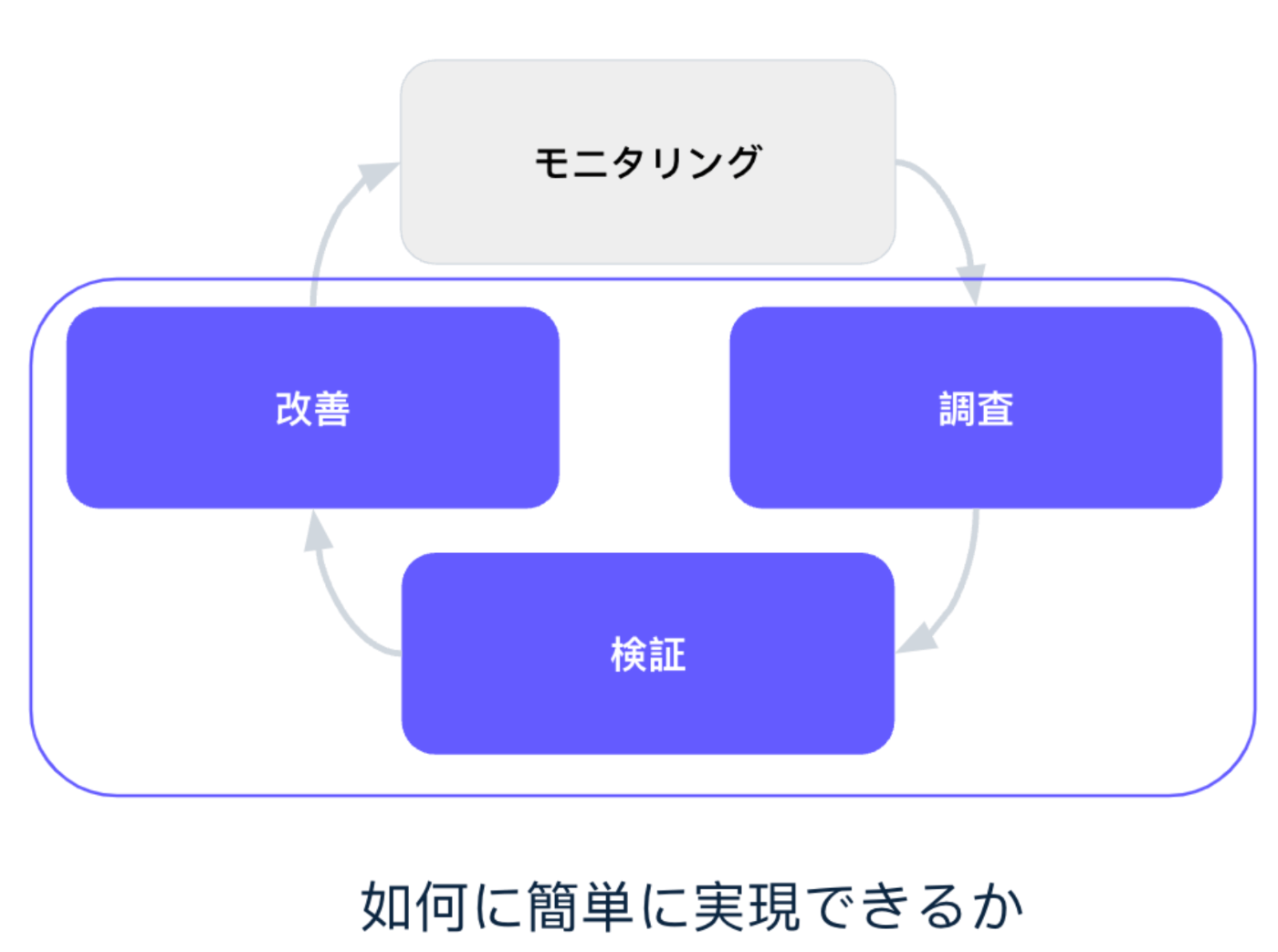

これまで決済のパフォーマンスを改善するための論点について色々紹介しました。すでにお察しの通り、決済パフォーマンスの向上には、導入後の運用が重要です。 一回導入したら終わりではなく定期的に決済パフォーマンスを計測し改善する運用が肝となります。

しかしながら、多くの企業には決済パフォーマンスの専門チームは存在しないので、専門家でなくてもいかに簡単に決済パフォーマンス改善の運用ができるかが重要になります。次章では運用上のポイントについて簡単に説明します。

決済パフォーマンスの運用:Payment Ops

本文の目的は「決済パフォーマンスの重要性を理解してもらう」ことですので、具体的な運用方法については割愛しますが、決済パフォーマンスの運用について、簡単に2点Stripeの製品を紹介しながらポイントを説明させていただければと思います。

Observability パフォーマンスの監視

実は多くの事業者が決済パフォーマンスの重要性を認知していない原因は、そもそも今現在自分たちの決済パフォーマンスが一体どうなっているのか知らないからです。「決済成功率はどこでも一緒」という認識だと計測自体の必要性を認知されていない方は少なくないと思います。いざ計測しようとなるとなかなかデータを集計して、モニタリングするのも大変です。

Stripeではこういった決済パフォーマンス関連の情報は標準でダッシュボードから簡単に確認できます。すでにStripeのユーザーの方は、是非一度確認してみてください。

パフォーマンス関連のダッシュボードは以下の通りです。

- 全体の決済成功率

-

決済失敗種別の割合

-

時系列で拒否の理由を確認して、個別で対策します

-

- 3DSのコンバージョン率

- 不正利用のパフォーマンス

Action パフォーマンスの改善

パフォーマンスのモニタリングができましたらパフォーマンスに影響する原因を特定し、改善のアクションを実施します。ただし、すべての調整にコーディングが必要となると「リリースのタイミング」を待たないといけないので、運用担当が自力でチューニングできるかどうかが決済パフォーマンス運用のアジリティを左右します。

細かい説明は割愛しますが、いくつか「No/Low Code」でパフォーマンスをチューニングする機能を紹介します。

後書き

如何だったでしょうか。少しでも「料率以外はどこでも同じ」というイメージが変わったら嬉しいです。こういった「見えにくいが影響が大きい落とし穴」は他にも多く存在します。Stripeはこういった選定基準をRFPガイドとして公開していますので、選定する際にご参考ください。

どこでも同じではある

これだけ「どこでも同じではない」と話してきましたが、実は業界的には各社の同質化が進んでいます。単純なカード決済からサブスクリプション機能、請求書機能まで進化したり、決済手段もカードから銀行振込、コンビニ支払まで多様化が各社で進んでいます。最終的には今日紹介した内容も、いつかどの決済代行業者でも当たり前の機能になっていくでしょう。

Craft & Beauty

では、各社が同質化していく中どこが本質的な違いになるのでしょうか。それは「ユーザーへのバリュー提供」や、究極なところでいうとCraft & Beauty、製品へのこだわりという会社のカルチャーの部分に辿り着くと思っています。Stripeを立ちあげたとき、すでに複数の大手決済代行会社が存在していましたが、Stripe創業者のコリソン兄弟はまだ改善の余地があると確信していました。彼らは「インターネット経済を成長させる」というミッションに焦点を当て、開発者の経験を最優先に考慮しながら製品を開発し、成長を遂げました。この業界に入って驚きましたが、外見の単純さの裏には、実は複雑で古い金融システムとの連携が必要です。ユーザーが普段見ることのないこれらの絡み合った糸を最適化することにこだわることが、結果としてバリューを生み出し、企業の競争力向上とビジネスの成長を長期的に支える要素となると私は確信しています。

Discussion