保険業界におけるCRM

今回はアクセンチュア株式会社テクノロジーコンサルティング本部テクノロジーコンサルティング本部 金融サービスグループ シニア・マネジャーKawamura, Satoshiさん、Murata, Toshiyukiさんがアクセンチュアの金融グループについて2023/5に執筆いただいた記事をご紹介します。記事内容は執筆当時のものです。

アクセンチュアのテクノロジーコンサルティング本部 金融サービスグループに所属している、シニア・マネージャーの川村、村田です。保険業界における顧客管理(CRM)に関して、一部事例も交えながらご紹介させていただきます。

アクセンチュアは、様々な業界のお客様に対しトップライン向上の切り札として、顧客タッチポイント・エンゲージメント強化の支援をしております。最近ではカスタマージャーニーと言われる顧客と企業とのエンドツーエンドの接点強化の支援を通してロイヤリティを高める施策を実施しています。また、アクセンチュアは顧客管理(CRM)を支えるテクノロジーソリューションを得意としており、保険CRM領域においてもビジネス・テクノロジー双方のリーディングプレイヤーとなっています。CRMを中心としたお客様のブランディングから、営業推進のための仕組みの企画、業務設計、システム開発、その後の展開支援まで手掛けた事例なども多数あります。

1. 保険募集・顧客サービスの特徴

これまで、保険会社様では、全国に散らばる代理店・営業職員によるプッシュ型販売がメインとなっており、顧客の所持財産、ライフステージを把握し各々のタイミングに応じて顧客訪問して販売する形態が主です。

損保会社様では、自動車購入・住宅購入に合わせた兼業代理店様(自動車ディーラー・不動産屋・ハウスメーカー)による自動車・家屋購入時のセット販売が多く、提携ディーラー/提携不動産屋と保険会社様の関係性や都合に合わせた提案となっていることが多かったです。このため、顧客ニーズが各チャネルの中に閉ざされ、保険会社本体でその情報を把握できておらず、マーケティング施策も本社指針に合わせた展開や地域・自身の顧客に閉じてしまっていました。

一方、顧客サービス(保険金支払・保全対応)は、代理店・募集人が仲立ちはするものの、契約者が保険金請求を行います。そのため、保険会社側の保険金・損害調査部門と契約者の直接のやり取りになることが多く顧客属性・志向など考慮しない対応となり、顧客クレームに繋がってしまったり、サービス支援の場をセールスの場にできていないなどの課題もありました。

2. 保険業界におけるCRMの役割

保険CRMの主な役割は、「マーケティング支援(Marketing)」・「営業支援(Sales)」・「顧客サービス支援(Service)」です。

「マーケティング支援(Marketing)/営業支援(Sales)」のポイントは「新規顧客の開拓」・「既存顧客に対するクロスセル/アップセル」・「他社流出の低減」にあります。

「マーケティング支援」では、顧客リードを創出するためのオムニチャネルを用いたマーケティングを自動的に行うマーケティングオートメーションがよく用いられます。

クロスセル・アップセルも重要で、自動車保険契約者に対する傷害保険の追加販売や生命保険の提案などをして営業機会を得ます。一方アップセルとは、例えば自動車保険に対し、車両保険や弁護士特約を追加付帯するなどを言い、個人リスク・資産情報踏まえた適切なおすすめをしていくことです。

上記のクロスセル・アップセルを支えるCRMの機能は過去の契約データに対し、アナリティクス・AIを用いたレコメンデーションで最適な保険プランを提供する機能などが挙げられます。

また、生命保険会社様では契約者のみではなく、家族として保障をどう考えるかという点も保険提案の意味では非常に重要であり、生計を担う方に対する保障、親世代の介護、子世代の学資保険など、これらのニーズを満たすために世帯としての顧客管理を行うことも重要となります。

さらに他社流出の低減(満期管理)も重要なテーマです。更新・更改時に他社流出してしまう多くの原因としては、募集人さんが更新時の事前営業・顧客へのコンタクを怠ってしまうことや、顧客心理として前回更新時の補償要望に対する取り扱いなど手続き満足度が低下することがあげられます。

上記なような課題に対し、顧客からの要望・手続きに対し確実な対応をするためのToDo管理・訪問管理などセールス・パイプラインの工程管理・それに紐づく行動管理を支援することが重要です。

次に、「顧客サービス支援(Service)」支援は、カスタマーセンターにおける顧客対応が中心です。このサービス提供については、顧客へのスピーディ・適切な顧客対応が重要となります。保険会社に限らずカスタマーセンターでは契約の情報にスムーズにたどり着ける、募集人さんに提供した情報をしっかりと理解した受け答えが電話先の担当者から返ってくる、また、自分の質問に対する答えが適切に得られるなどの点が満足度のポイントとなります。そのためには、顧客情報や代理店・募集人における対応状況が代理店⇔保険会社間で共有できていることが大切です。いかに検索・顧客対応の履歴をスピーディにこなすか、適切な対応者へのルーティングを行うか、という点に関して、電話の音声応答を通したAIによる自動検索・対応者のルーティングなどがシステムサポートとして重視されます。

3. SFAとCRMのトップソリューション

今までお話してきたCRMソリューションの事実上のデファクトスタンダードがセールスフォースです。アクセンチュアは、セールスフォースの製品導入に関する豊富な知見およびアクセンチュアのもつAIソリューションなどを組み合わせた導入を進めており、セールスフォースの導入実績としても、世界および日本でNo.1の実績を持っています。

セールスフォースの製品ラインナップは、上記で説明したマーケティング・営業支援・顧客サービスイン支援に合わせた「マーケティングクラウド(Marketing Cloud)」「セールスクラウド(Sales Cloud)」・「サービスクラウド(Service Cloud)」です。さらに最近では、各業界・インダストリーに合わせたIndustry Cloudを展開しており、保険業における専用データモデル・機能を持った、「フィナンシャルサービスクラウド(Financial Service Cloud)」も展開しております。

アクセンチュアでは、大手損害保険会社様・生命保険会社様において、Sales Cloud / Service Cloud /Marketing Cloud/Industry Cloudの導入実績を持っています。

4. アクセンチュアの導入事例

アクセンチュアが支援したあるダイレクト損保会社様では、近年業績の伸び悩みの課題を抱えており、その対策として顧客重視の新ブランドを確立し、その新ブランドに即した施策検討が行われておりました。新ブランドに即した施策を実行するためには統合顧客システムの構築が急務となっておりました。このお客様においては、Financial Services Cloudの利用を検討しており、アクセンチュアは当製品の導入実績があったことからお声がけいただきました。この事例においては、アクセンチュアがお客様の役員および全部署のキーマンと定期的に議論を重ね、変革の方針や顧客に感じてもらいたい価値・体験を定義し、そこに基づく施策の立案、クライアントにおける今後10年のビジネス変革方針についてのビジネス提案をしたことが評価されました。また、システム面では現行システムの課題の抽出、あるべきシステムに求められる要件を整理し、それら実行面における課題に対応する施策を、製品機能を最大限に活かし提案できたことにありました。

金融機関でCRM製品を導入する際には、顧客データが大量であるという業界特性に関連し、非機能面やデータ移行がプロジェクト課題となることが多々ありますが、本プロジェクトでは金融機関におけるセールスフォース製品の導入経験を長く持つアクセンチュアの強みを活かし、設計段階から性能に関する検証を随時行ったことにより、5,000万件規模のデータと比較的大規模のデータを保持しているものの、性能問題やデータ移行遅延などを起こさずにシステム開発を行うことが出来ました。

5. 今後のCRM導入のさらなる高度化に向けて

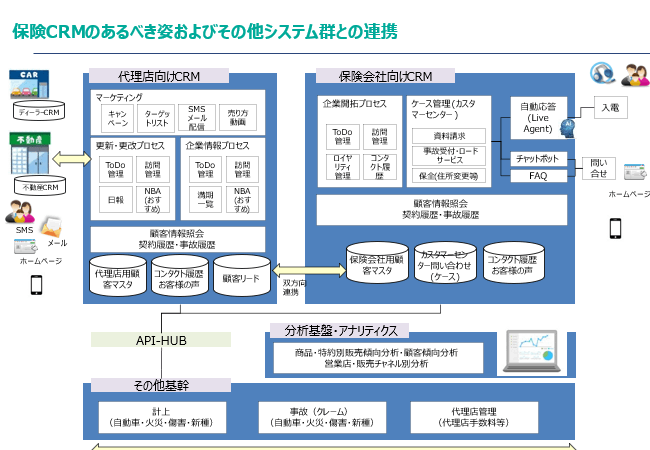

保険会社各社では上記のようなCRM導入が進んでおりますがまだ全体最適化まで進めていないのが現状です。今後はそれらのデータをシームレスに連携し、営業支援⇔顧客サービス支援のつながりを最適化することとともに、その他の基幹システムとの連携を進め、様々な販売チャネル・システム利用導線とつながるような取り組みが求められます。 (下記図参照)

アクセンチュアでは、お客様のトップライン向上に寄与するご支援をこれからも続けていくため、顧客情報全体の取り扱い、代理店業務に精通した人材、ソリューション・製品に関するテクノロジースキルを身に着けた人材とともに、お客様のビジネスをビジネスとテクノロジーの両面からご支援していきたいと考えています。

関連リンク

Discussion